Развитие ипотечного кредитования в Крыму: роль Банка России, анализ и перспективы

Хотите свою квартиру в Крыму? Узнайте, как Банк России развивает ипотеку, чтобы мечта стала реальностью! Перспективы, вызовы ипотечного кредитования – все здесь.

Развитие ипотечного кредитования в Крыму – важная задача для Банка России, направленная на повышение доступности жилья для населения. Этот регион имеет специфические экономические особенности, которые требуют особого подхода к формированию ипотечных программ. Банк России стремится создать благоприятные условия для развития ипотеки в Крыму, учитывая местные потребности и возможности. В этой статье мы рассмотрим перспективы и вызовы, стоящие перед ипотечным рынком Крыма, и роль Банка России в стимулировании его роста.

Состояние Ипотечного Рынка в Крыму: Анализ и Перспективы

Ипотечный рынок Крыма находится на стадии активного развития, хотя и сталкивается с рядом препятствий. К ключевым факторам, влияющим на его рост, относятся:

- Экономическая стабильность: Повышение уровня жизни и снижение безработицы способствуют увеличению спроса на ипотечные кредиты.

- Государственная поддержка: Реализация целевых программ, направленных на стимулирование жилищного строительства и поддержку молодых семей, играет важную роль.

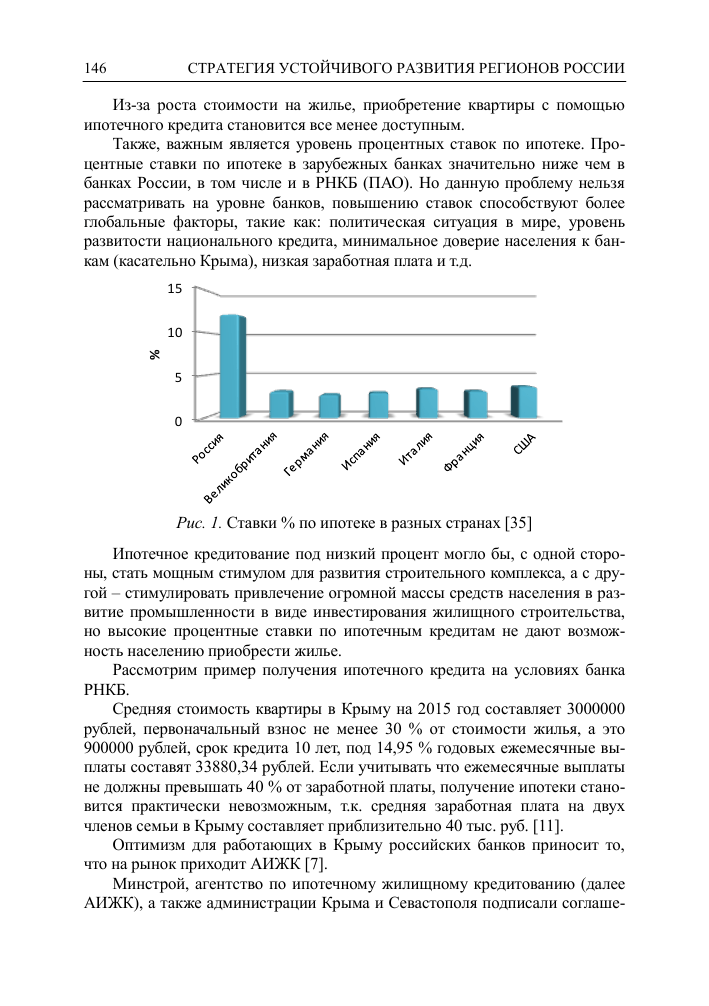

- Процентные ставки: Снижение процентных ставок делает ипотеку более доступной для широкого круга граждан.

Факторы, Сдерживающие Развитие Ипотеки

Несмотря на положительные тенденции, существуют факторы, которые сдерживают развитие ипотечного рынка в Крыму:

- Недостаточная развитость банковской инфраструктуры: Ограниченное количество банков, предлагающих ипотечные продукты, снижает конкуренцию и ограничивает выбор для заемщиков.

- Высокие процентные ставки: В сравнении с другими регионами России, процентные ставки по ипотеке в Крыму остаются относительно высокими.

- Ограниченный выбор жилья: Недостаточное предложение нового жилья, особенно эконом-класса, ограничивает возможности для потенциальных заемщиков.

Роль Банка России в Стимулировании Ипотечного Кредитования

Банк России играет ключевую роль в развитии ипотечного рынка в Крыму. Его действия направлены на:

- Снижение процентных ставок: Путем проведения денежно-кредитной политики, направленной на снижение инфляции, Банк России создает условия для снижения процентных ставок по ипотеке.

- Развитие банковской инфраструктуры: Банк России стимулирует развитие банковской сети в Крыму, что способствует увеличению конкуренции и расширению спектра ипотечных продуктов.

- Контроль за деятельностью кредитных организаций: Банк России осуществляет надзор за деятельностью кредитных организаций, обеспечивая стабильность и надежность банковской системы.

В контексте развития ипотечного кредитования, особенно важно обратить внимание на программы государственной поддержки. Они играют значимую роль в обеспечении доступности жилья для различных категорий населения. Создание прозрачных и эффективных механизмов реализации этих программ – задача, требующая совместных усилий Банка России, правительства и региональных властей.

Успешное развитие ипотечного рынка в Крыму требует комплексного подхода, включающего в себя улучшение экономической ситуации, развитие банковской инфраструктуры и эффективное регулирование со стороны Банка России. Только в этом случае ипотека станет доступным инструментом для решения жилищных проблем населения.

Для дальнейшего стимулирования ипотечного рынка в Крыму, Банку России следует рассмотреть возможность внедрения специализированных программ, ориентированных на поддержку молодых семей и других социально уязвимых категорий населения. Это может включать в себя субсидирование процентных ставок, предоставление гарантий по ипотечным кредитам или разработку специальных ипотечных продуктов с более гибкими условиями.

РЕКОМЕНДАЦИИ ДЛЯ ПОТЕНЦИАЛЬНЫХ ЗАЕМЩИКОВ В КРЫМУ

Если вы планируете взять ипотеку в Крыму, вот несколько советов, которые помогут вам принять взвешенное решение:

– Тщательно изучите предложения различных банков: Сравните процентные ставки, условия кредитования и требования к заемщикам.

– Оцените свои финансовые возможности: Убедитесь, что вы сможете регулярно выплачивать ипотечный кредит, учитывая все свои расходы.

– Воспользуйтесь государственной поддержкой: Узнайте о существующих программах государственной поддержки ипотечного кредитования и подайте заявку на участие, если соответствуете критериям.

КАК ВЫБРАТЬ ПОДХОДЯЩУЮ ИПОТЕЧНУЮ ПРОГРАММУ?

Выбор ипотечной программы – ответственный шаг. Обратите внимание на следующие факторы:

– Процентная ставка: Это один из самых важных параметров, влияющих на стоимость кредита.

– Срок кредитования: Чем больше срок, тем ниже ежемесячный платеж, но выше общая переплата по кредиту.

– Первоначальный взнос: Чем больше первоначальный взнос, тем меньше сумма кредита и, как правило, ниже процентная ставка.

– Страхование: Уточните условия страхования и расходы, связанные с ним.

Не забывайте, что ипотека – это долгосрочное обязательство. Прежде чем принять окончательное решение, тщательно взвесьте все «за» и «против», проконсультируйтесь с финансовым консультантом и убедитесь, что вы понимаете все условия кредитного договора. Уделяйте внимание деталям и не стесняйтесь задавать вопросы сотрудникам банка.

Продолжая тему развития ипотечного кредитования в Крыму, стоит отметить, что Банку России также необходимо уделять внимание повышению финансовой грамотности населения. Недостаточно просто предлагать ипотечные продукты; важно, чтобы потенциальные заемщики понимали все риски и возможности, связанные с ипотекой.

ПОВЫШЕНИЕ ФИНАНСОВОЙ ГРАМОТНОСТИ НАСЕЛЕНИЯ: КЛЮЧ К ОТВЕТСТВЕННОМУ ЗАИМСТВОВАНИЮ

Банк России может активно участвовать в программах повышения финансовой грамотности, направленных на:

– Информирование о правах и обязанностях заемщиков: Потенциальные заемщики должны знать, какие права они имеют при заключении ипотечного договора и какие обязательства они на себя берут.

– Обучение основам финансового планирования: Необходимо научить людей правильно оценивать свои финансовые возможности и планировать бюджет с учетом ипотечных платежей.

– Предостережение от чрезмерной закредитованности: Важно разъяснять риски, связанные с чрезмерной закредитованностью, и учить распознавать признаки финансового неблагополучия.

ИНСТРУМЕНТЫ ПОВЫШЕНИЯ ФИНАНСОВОЙ ГРАМОТНОСТИ

Для повышения финансовой грамотности можно использовать различные инструменты, такие как:

– Образовательные программы: Проведение семинаров, лекций и тренингов для различных категорий населения.

– Онлайн-ресурсы: Создание информативных веб-сайтов, блогов и мобильных приложений с полезной информацией об ипотеке и финансовом планировании.

– СМИ: Размещение статей и видеороликов в СМИ, посвященных вопросам финансовой грамотности.

КАК БАНК РОССИИ МОЖЕТ СОТРУДНИЧАТЬ С РЕГИОНАЛЬНЫМИ ВЛАСТЯМИ

Эффективное развитие ипотечного рынка в Крыму требует тесного сотрудничества между Банком России и региональными властями. Банк России может предложить консультационную и методологическую поддержку при разработке региональных программ поддержки ипотечного кредитования. Важно, чтобы эти программы были адаптированы к местным условиям и учитывали специфические потребности населения.

Кроме того, сотрудничество с региональными властями может помочь в решении проблемы дефицита жилья. Банк России может стимулировать развитие жилищного строительства путем предоставления льготных условий кредитования для застройщиков, реализующих проекты в Крыму. Создание благоприятного инвестиционного климата в регионе также способствует увеличению предложения жилья и снижению цен.