Для чего банку нужен лизинг

Лизинг для банка – это не просто модно, это выгодно! Узнай, как лизинг помогает банкам привлекать клиентов, снижать риски и увеличивать прибыль. Все секреты внутри!

Лизинг‚ как финансовый инструмент‚ играет важную роль в деятельности современного банка. Для чего банку нужен лизинг? Во-первых‚ он позволяет расширить спектр предлагаемых услуг‚ тем самым привлекая новых клиентов и увеличивая прибыльность. Во-вторых‚ лизинг представляет собой относительно безопасный способ кредитования‚ поскольку банк сохраняет право собственности на предмет лизинга до полной выплаты суммы.

Преимущества лизинга для банка

Лизинг предоставляет банку ряд значительных преимуществ:

- Расширение клиентской базы: Предложение лизинговых услуг привлекает клиентов‚ которым традиционное кредитование недоступно или невыгодно.

- Снижение кредитных рисков: Право собственности на предмет лизинга позволяет банку минимизировать потери в случае неплатежеспособности клиента.

- Увеличение доходов: Лизинговые платежи обычно включают в себя процентную ставку‚ обеспечивающую банку стабильный доход.

Разновидности лизинговых сделок

Существует несколько типов лизинговых сделок‚ которые банки могут использовать:

- Финансовый лизинг: Предполагает полную амортизацию имущества в течение срока лизинга и переход права собственности к лизингополучателю по окончании срока действия договора.

- Оперативный лизинг: Предмет лизинга возвращается лизингодателю (банку) по окончании срока действия договора.

- Возвратный лизинг: Компания продает свое имущество банку‚ а затем берет его в лизинг.

В середине статьи важно подчеркнуть‚ что правильное управление лизинговым портфелем требует от банка высокого уровня экспертизы и эффективного контроля рисков. В долгосрочной перспективе‚ грамотно организованный лизинг может стать важным источником стабильного дохода и конкурентным преимуществом.

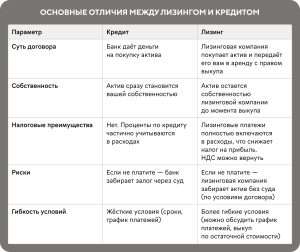

Сравнительная таблица: Кредит vs. Лизинг для банка

| Характеристика | Кредит | Лизинг |

|---|---|---|

| Право собственности на имущество | Переходит к заемщику сразу | Остается у банка до окончания срока лизинга |

| Риски невозврата | Высокие | Ниже‚ благодаря праву собственности |

| Спектр клиентов | Ограничен кредитоспособными заемщиками | Более широкий |

Выбор между использованием кредита и лизинга зависит от стратегических целей банка и его аппетита к риску. Кредит может быть более предпочтительным для финансирования проектов с высокой степенью уверенности в возврате средств‚ в то время как лизинг предлагает более гибкий и безопасный инструмент для работы с клиентами‚ которым трудно получить традиционное кредитование.

КАК БАНКУ ЭФФЕКТИВНО УПРАВЛЯТЬ ЛИЗИНГОВЫМ ПОРТФЕЛЕМ

Для успешного управления лизинговым портфелем банку необходимо придерживаться следующих рекомендаций:

– Тщательная оценка рисков: Проведение детального анализа финансового состояния лизингополучателя и потенциальной стоимости предмета лизинга.

– Разработка четких договоров: Составление юридически грамотных договоров лизинга‚ предусматривающих все возможные сценарии развития событий.

– Постоянный мониторинг: Регулярный контроль за соблюдением условий договора лизингополучателем и состоянием предмета лизинга.

Для чего банку нужен лизинг‚ если не для повышения рентабельности и диверсификации рисков? Лизинг предоставляет банкам возможность не только получать прибыль‚ но и способствовать развитию экономики‚ предоставляя доступ к современному оборудованию и технологиям предприятиям различных отраслей. Он является важным инструментом в арсенале финансового учреждения‚ позволяющим расширить свою деятельность и укрепить позиции на рынке.

ДЛЯ ЧЕГО БАНКУ НУЖЕН ЛИЗИНГ

Лизинг‚ как финансовый инструмент‚ играет важную роль в деятельности современного банка. Для чего банку нужен лизинг? Во-первых‚ он позволяет расширить спектр предлагаемых услуг‚ тем самым привлекая новых клиентов и увеличивая прибыльность. Во-вторых‚ лизинг представляет собой относительно безопасный способ кредитования‚ поскольку банк сохраняет право собственности на предмет лизинга до полной выплаты суммы.

ПРЕИМУЩЕСТВА ЛИЗИНГА ДЛЯ БАНКА

Лизинг предоставляет банку ряд значительных преимуществ:

– Расширение клиентской базы: Предложение лизинговых услуг привлекает клиентов‚ которым традиционное кредитование недоступно или невыгодно.

– Снижение кредитных рисков: Право собственности на предмет лизинга позволяет банку минимизировать потери в случае неплатежеспособности клиента.

– Увеличение доходов: Лизинговые платежи обычно включают в себя процентную ставку‚ обеспечивающую банку стабильный доход.

РАЗНОВИДНОСТИ ЛИЗИНГОВЫХ СДЕЛОК

Существует несколько типов лизинговых сделок‚ которые банки могут использовать:

– Финансовый лизинг: Предполагает полную амортизацию имущества в течение срока лизинга и переход права собственности к лизингополучателю по окончании срока действия договора.

– Оперативный лизинг: Предмет лизинга возвращается лизингодателю (банку) по окончании срока действия договора.

– Возвратный лизинг: Компания продает свое имущество банку‚ а затем берет его в лизинг.

В середине статьи важно подчеркнуть‚ что правильное управление лизинговым портфелем требует от банка высокого уровня экспертизы и эффективного контроля рисков. В долгосрочной перспективе‚ грамотно организованный лизинг может стать важным источником стабильного дохода и конкурентным преимуществом.

СРАВНИТЕЛЬНАЯ ТАБЛИЦА: КРЕДИТ VS. ЛИЗИНГ ДЛЯ БАНКА

Характеристика

Кредит

Лизинг

Право собственности на имущество

Переходит к заемщику сразу

Остается у банка до окончания срока лизинга

Риски невозврата

Высокие

Ниже‚ благодаря праву собственности

Спектр клиентов

Ограничен кредитоспособными заемщиками

Более широкий

Выбор между использованием кредита и лизинга зависит от стратегических целей банка и его аппетита к риску. Кредит может быть более предпочтительным для финансирования проектов с высокой степенью уверенности в возврате средств‚ в то время как лизинг предлагает более гибкий и безопасный инструмент для работы с клиентами‚ которым трудно получить традиционное кредитование.

КАК БАНКУ ЭФФЕКТИВНО УПРАВЛЯТЬ ЛИЗИНГОВЫМ ПОРТФЕЛЕМ

Для успешного управления лизинговым портфелем банку необходимо придерживаться следующих рекомендаций:

– Тщательная оценка рисков: Проведение детального анализа финансового состояния лизингополучателя и потенциальной стоимости предмета лизинга.

– Разработка четких договоров: Составление юридически грамотных договоров лизинга‚ предусматривающих все возможные сценарии развития событий.

– Постоянный мониторинг: Регулярный контроль за соблюдением условий договора лизингополучателем и состоянием предмета лизинга.

Для чего банку нужен лизинг‚ если не для повышения рентабельности и диверсификации рисков? Лизинг предоставляет банкам возможность не только получать прибыль‚ но и способствовать развитию экономики‚ предоставляя доступ к современному оборудованию и технологиям предприятиям различных отраслей. Он является важным инструментом в арсенале финансового учреждения‚ позволяющим расширить свою деятельность и укрепить позиции на рынке.

Рассмотрим теперь практические аспекты внедрения лизинговых программ в банке. Важно определить целевые сегменты клиентов‚ нуждающихся в лизинге‚ и разработать для них соответствующие продукты. Это может быть лизинг оборудования для малого и среднего бизнеса‚ автолизинг для физических лиц или лизинг недвижимости для крупных корпоративных клиентов. Необходимо также обеспечить наличие квалифицированного персонала‚ способного профессионально оценивать риски‚ структурировать сделки и сопровождать их на протяжении всего срока действия.

Помимо этого‚ банку следует активно развивать партнерские отношения с поставщиками оборудования и другими организациями‚ заинтересованными в продвижении лизинга. Это позволит расширить охват рынка и повысить эффективность продаж. Не стоит забывать и о необходимости автоматизации лизинговых процессов‚ что позволит сократить операционные издержки и повысить скорость обслуживания клиентов.