Развитие лизинговых операций коммерческими банками

Узнайте, как **лизинг от банков** помогает бизнесу расти! Обновите основные фонды без огромных затрат и опередите конкурентов. Выгодные условия и простое оформление.

Современный финансовый рынок характеризуется высокой динамичностью и постоянным поиском новых инструментов для оптимизации инвестиционных процессов. Развитие лизинговых операций коммерческими банками является одним из ключевых направлений, позволяющих предприятиям обновлять основные фонды без значительных единовременных затрат. Это, в свою очередь, способствует повышению конкурентоспособности и стимулирует экономический рост. Активное участие банков в сфере лизинга предоставляет им возможность расширить спектр предлагаемых услуг и получить дополнительный источник дохода. Развитие лизинговых операций коммерческими банками требует комплексного подхода, включающего разработку эффективных стратегий, управление рисками и адаптацию к изменяющимся условиям рынка.

Преимущества лизинга для коммерческих банков

Лизинг, как финансовый инструмент, обладает рядом преимуществ для коммерческих банков, способствующих их развитию и укреплению позиций на рынке:

- Диверсификация доходов: Лизинговые операции позволяют банкам получать комиссионные доходы, процентные выплаты и доходы от реализации лизингового имущества по истечении срока договора.

- Привлечение новых клиентов: Предложение лизинговых услуг может привлечь клиентов, которым недоступны традиционные кредитные продукты.

- Управление рисками: Банки могут использовать лизинговые схемы для снижения кредитных рисков, особенно при финансировании проектов с высокой степенью неопределенности.

- Повышение лояльности клиентов: Предоставление комплексных финансовых решений, включающих лизинг, способствует укреплению отношений с клиентами.

Факторы, влияющие на развитие лизинга

Существует ряд факторов, оказывающих существенное влияние на развитие лизинговых операций коммерческими банками:

Экономические факторы

- Макроэкономическая стабильность: Устойчивый экономический рост и низкая инфляция создают благоприятную среду для развития лизинга.

- Инвестиционный климат: Привлекательный инвестиционный климат стимулирует предприятия к обновлению основных фондов и использованию лизинговых инструментов.

- Доступность финансирования: Возможность привлечения банками средств для финансирования лизинговых операций играет важную роль.

Правовые факторы

- Законодательная база: Четкое и понятное законодательство, регулирующее лизинговые отношения, способствует развитию рынка.

- Защита прав лизингодателя: Эффективные механизмы защиты прав банков как лизингодателей необходимы для снижения рисков.

Технологические факторы

- Автоматизация процессов: Использование современных информационных технологий для автоматизации лизинговых операций повышает эффективность и снижает затраты.

- Развитие онлайн-платформ: Онлайн-платформы позволяют упростить процесс заключения лизинговых сделок и расширить охват клиентов.

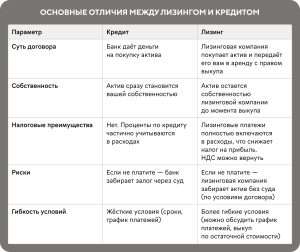

Сравнительная таблица: Лизинг vs. Кредит

| Характеристика | Лизинг | Кредит |

|---|---|---|

| Владение имуществом | Лизингодатель (до окончания договора) | Заемщик |

| Налоговые льготы | Ускоренная амортизация, снижение налога на прибыль | Налоговые льготы на проценты |

| Требования к залогу | Обычно не требуется дополнительный залог, имущество является обеспечением | Часто требуется залог |

| Гибкость | Более гибкие условия, возможность индивидуальной настройки | Менее гибкие условия |

ПЕРСПЕКТИВЫ РАЗВИТИЯ ЛИЗИНГОВЫХ ОПЕРАЦИЙ

Что ждет развитие лизинговых операций коммерческими банками в будущем? Будут ли расширяться сферы применения лизинга, охватывая не только традиционные виды оборудования, но и новые, инновационные технологии? Смогут ли банки успешно адаптироваться к изменяющимся потребностям клиентов и предлагать более гибкие и персонализированные лизинговые продукты? Какие новые риски могут возникнуть в сфере лизинга, и как банки планируют их минимизировать? Усилит ли конкуренция между банками и специализированными лизинговыми компаниями инновации и снижение стоимости лизинговых услуг? И, наконец, сможет ли лизинг стать еще более доступным инструментом для малого и среднего бизнеса, способствуя их развитию и укреплению экономики?

Заключительно, можно сказать, что развитие лизинговых операций остается перспективным направлением для коммерческих банков, способствующим экономическому росту и повышению конкурентоспособности предприятий. Важно учитывать все факторы, влияющие на этот процесс, и адаптироваться к изменяющимся условиям рынка. Банкам следует разрабатывать эффективные стратегии, управлять рисками и предлагать инновационные лизинговые продукты, отвечающие потребностям клиентов. Только в этом случае лизинг сможет в полной мере раскрыть свой потенциал и стать важным инструментом финансирования для бизнеса. В конечном итоге, успешное развитие лизинга принесет выгоду как банкам, так и предприятиям, способствуя процветанию экономики в целом.