Особенности организации лизинговых операций коммерческих банков

Нужен станок? Автопарк? Забудь про кредиты! Лизинг от банка – это быстро, выгодно и без головной боли. Оборудование мечты уже ждет тебя! ✨

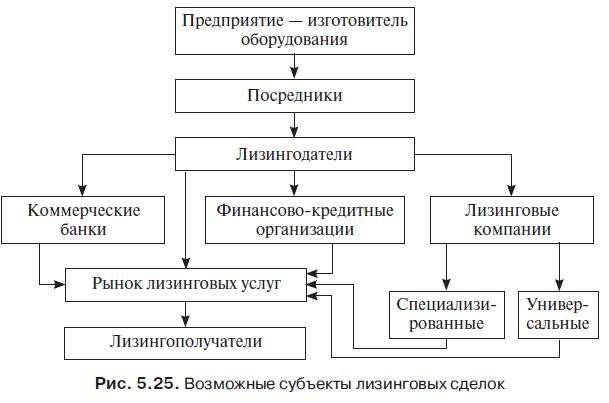

Лизинговые операции коммерческих банков представляют собой сложный и многогранный процесс, требующий тщательного планирования и управления. Эти операции позволяют предприятиям приобретать необходимое оборудование и активы без значительных первоначальных инвестиций, что особенно актуально в условиях ограниченного финансирования. Организация лизинговых операций коммерческих банков включает в себя оценку кредитоспособности лизингополучателя, анализ рисков, разработку лизинговых соглашений и контроль за исполнением обязательств. Все эти этапы направлены на обеспечение прибыльности и безопасности особенностей организации лизинговых операций коммерческих банков.

Основные этапы организации лизинговых операций

Организация лизинговых операций в коммерческом банке включает в себя несколько ключевых этапов, каждый из которых играет важную роль в успехе сделки:

- Идентификация потенциальных лизингополучателей: Поиск компаний, нуждающихся в финансировании для приобретения активов.

- Оценка кредитоспособности: Анализ финансового состояния лизингополучателя для определения его способности выполнять обязательства по лизинговому договору.

- Выбор объекта лизинга: Определение конкретного имущества, которое будет передано в лизинг.

- Согласование условий лизинга: Обсуждение и согласование с лизингополучателем условий договора, включая сроки, размеры платежей и другие существенные аспекты.

- Мониторинг исполнения договора: Контроль за своевременным внесением лизинговых платежей и соблюдением других условий договора.

Риски и управление ими в лизинговых операциях

Лизинговые операции сопряжены с определенными рисками, которые необходимо учитывать и управлять ими:

Кредитный риск

Риск неплатежеспособности лизингополучателя. Минимизация этого риска достигается тщательным анализом финансового состояния клиента и использованием залогового обеспечения.

Риск ликвидности

Риск невозможности быстро реализовать имущество, переданное в лизинг, в случае неплатежей. Этот риск снижается за счет выбора ликвидных активов.

Операционный риск

Риск ошибок и неэффективности в процессе организации и управления лизинговыми операциями. Минимизируется за счет автоматизации процессов и обучения персонала.

Сравнительная таблица видов лизинга

| Вид лизинга | Описание | Преимущества | Недостатки |

|---|---|---|---|

| Финансовый лизинг | Лизингодатель приобретает имущество и передает его лизингополучателю на длительный срок, после которого имущество переходит в собственность лизингополучателя. | Возможность приобретения имущества без значительных первоначальных инвестиций, налоговые льготы. | Более высокие общие затраты по сравнению с покупкой, риск устаревания оборудования. |

| Оперативный лизинг | Лизингодатель передает имущество лизингополучателю на короткий срок, после чего имущество возвращается лизингодателю. | Гибкость, отсутствие необходимости обслуживания имущества, возможность использования новейших технологий. | Отсутствие возможности приобретения имущества в собственность, более высокая стоимость аренды по сравнению с финансовым лизингом. |

Таким образом, лизинговые операции предоставляют банкам возможность расширить спектр финансовых услуг и увеличить прибыльность. Важно помнить, что грамотная организация и управление этими операциями является ключевым фактором успеха. Анализ рыночной конъюнктуры, оценка рисков и разработка эффективной стратегии позволят банкам успешно конкурировать на рынке лизинговых услуг. Коммерческим банкам следует уделять пристальное внимание особенностям организации лизинговых операций коммерческих банков, чтобы обеспечить их эффективность и безопасность. При правильном подходе лизинг может стать важным источником дохода и способом поддержки развития бизнеса.